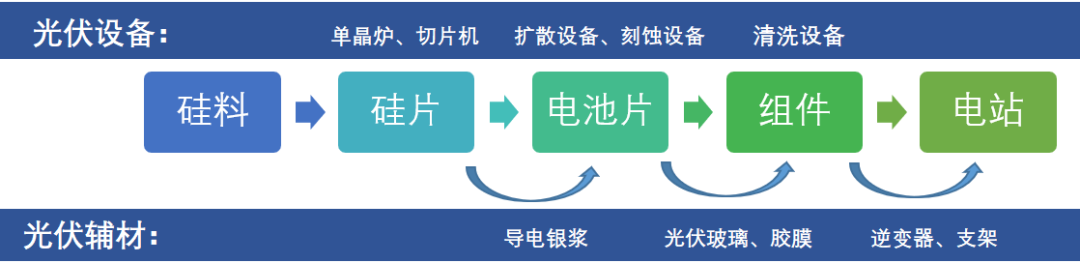

Dengan “Musim Laporan Tahunan” yang hampir berakhir pada tanggal 30 April, emiten A-share dengan enggan atau enggan membagikan laporan tahunan 2021.Bagi industri fotovoltaik, tahun 2021 cukup untuk dicatat dalam sejarah fotovoltaik, karena persaingan rantai industri mulai memasuki tahap white-hot pada tahun 2021. Secara keseluruhan, rantai industri PV terdiri dari segmen inti seperti silikon, silikon wafer, sel dan modul, dan segmen sekunder seperti bahan pembantu PV dan peralatan PV.

“Kesetaraan jaringan” diwujudkan untuk pembangkit listrik fotovoltaik yang telah dilakukan selama lebih dari sepuluh tahun di pembangkit listrik fotovoltaik terminal, yang pada gilirannya mengajukan persyaratan yang lebih ketat untuk biaya rantai industri fotovoltaik.

Di segmen silikon dalam rantai industri hulu, terdapat permintaan yang besar akan tenaga ramah lingkungan karena karbon netral, sehingga harga silikon yang diperluas dengan kecepatan paling lambat meningkat tajam, sehingga menimbulkan dampak besar pada distribusi keuntungan awal rantai industri. .

Di segmen wafer silikon, kekuatan baru wafer silikon seperti Shangji Automation menantang produsen wafer silikon tradisional;di segmen sel, sel tipe N mulai menggantikan sel tipe P.

Semua peristiwa yang saling terkait ini mungkin membuat investor merasa bingung.Namun di akhir laporan tahunan, kita bisa melihat sekilas keuntungan dan kerugian masing-masing perusahaan PV melalui data keuangan.

Postingan ini akan mengulas hasil tahunan puluhan perusahaan PV dan memecah data keuangan inti ke dalam berbagai segmen rantai industri dalam upaya menjawab dua pertanyaan berikut:

1. Segmen rantai industri PV manakah yang memperoleh keuntungan pada tahun 2021?

2. Bagaimana keuntungan rantai industri PV didistribusikan di masa depan?Segmen mana yang cocok untuk tata letak?

Keuntungan besar silikon mendorong pengembangan wafer silikon, namun sel mengalami bisnis yang lambat

Di segmen utama rantai industri PV, kami telah memilih perusahaan PV yang terdaftar dengan pengungkapan data keuangan yang jelas untuk segmen bisnis modul silikon - wafer - sel, dan membandingkan pendapatan dan margin kotor tertimbang dari berbagai segmen bisnis masing-masing perusahaan. , sehingga secara jelas mencerminkan perubahan profitabilitas setiap segmen rantai industri PV.

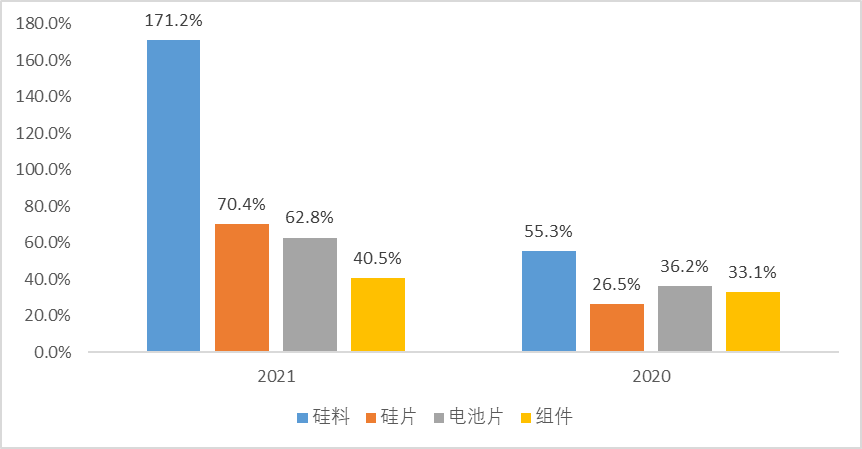

Tingkat pertumbuhan pendapatan segmen utama rantai industri PV lebih tinggi dibandingkan tingkat pertumbuhan industri.Menurut data CPIA, kapasitas terpasang PV baru global adalah sekitar 170GW pada tahun 2021, meningkat sebesar 23% dibandingkan tahun sebelumnya, sedangkan tingkat pertumbuhan pendapatan silikon/wafer/sel/modul adalah 171,2%/70,4%/62,8% /40.5% masing-masing, dalam keadaan menurun.

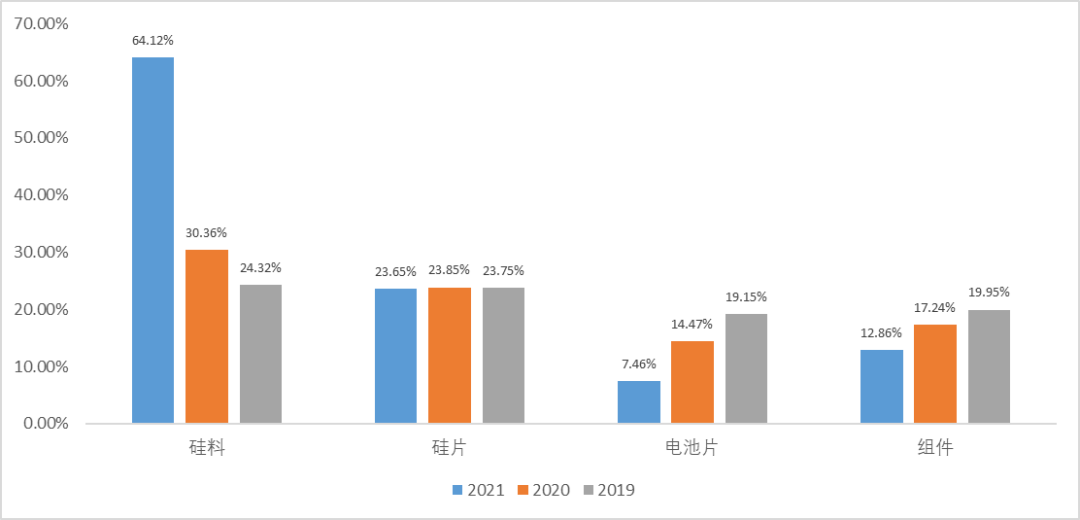

Dari sisi margin kotor, harga jual rata-rata silikon meningkat dari 78.900/ton pada tahun 2020 menjadi 193.000/ton pada tahun 2021. Memanfaatkan kenaikan harga yang signifikan, margin kotor silikon meningkat secara signifikan dari 30,36% pada tahun 2020 menjadi 64,12% pada tahun 2021.

Segmen wafer telah menunjukkan ketahanan yang kuat, dengan margin kotor tetap berada di sekitar 24% selama tiga tahun terakhir, meskipun harga silikon meningkat tajam.Ada dua alasan utama mengapa margin kotor segmen wafer stabil: Pertama, wafer memiliki posisi yang relatif kuat dalam rantai industri dan memiliki daya tawar yang kuat terhadap produsen sel hilir, yang dapat mengalihkan sebagian besar tekanan biaya.Kedua, Zhonghuan Semiconductor, salah satu sisi output penting dari produsen wafer silikon, telah meningkatkan profitabilitasnya secara signifikan setelah selesainya reformasi hibrida dan promosi 210 wafer silikon, sehingga memainkan peran menstabilkan margin kotor segmen ini.

Sel dan modul adalah korban nyata dari gelombang kenaikan harga silikon saat ini.Margin kotor sel anjlok dari 14,47% menjadi 7,46%, sedangkan margin kotor modul turun dari 17,24% menjadi 12,86%.

Alasan kinerja margin kotor segmen modul lebih baik dibandingkan segmen sel adalah karena perusahaan modul inti semuanya merupakan perusahaan terintegrasi dan tidak memiliki perantara untuk mendapatkan selisihnya, sehingga lebih tahan terhadap tekanan.Aikosolar, Tongwei dan perusahaan sel lainnya perlu membeli wafer silikon dari perusahaan lain, sehingga margin keuntungan mereka jelas berkurang.

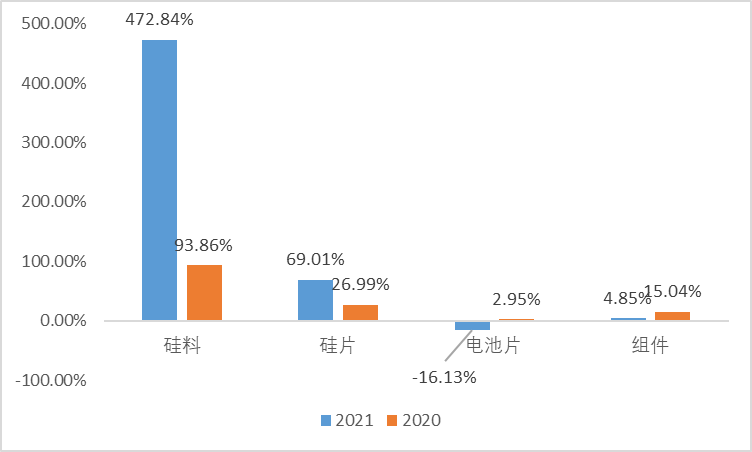

Terakhir, dari perubahan laba kotor (pendapatan operasional * margin kotor), kesenjangan nasib antara berbagai segmen rantai industri fotovoltaik menjadi lebih jelas.

Pada tahun 2021,laba kotor segmen silikon tumbuh sebesar 472%, sedangkan laba kotor segmen sel menurun sebesar 16,13%.

Selain itu, kita dapat melihat bahwa meskipun margin kotor segmen wafer tidak berubah, namun laba kotor meningkat hampir 70%.Padahal, jika dilihat dari sudut pandang keuntungan, wafer silikon justru mendapat keuntungan dari gelombang kenaikan harga silikon.

Margin bahan pembantu fotovoltaik rusak, namun vendor peralatan tetap kuat

Kami mengadopsi metode yang sama pada bahan pembantu dan peralatan rantai industri fotovoltaik.Di perusahaan fotovoltaik yang terdaftar, kami memilih tawaran yang relevan, dan menganalisis situasi keuntungan dari segmen terkait.

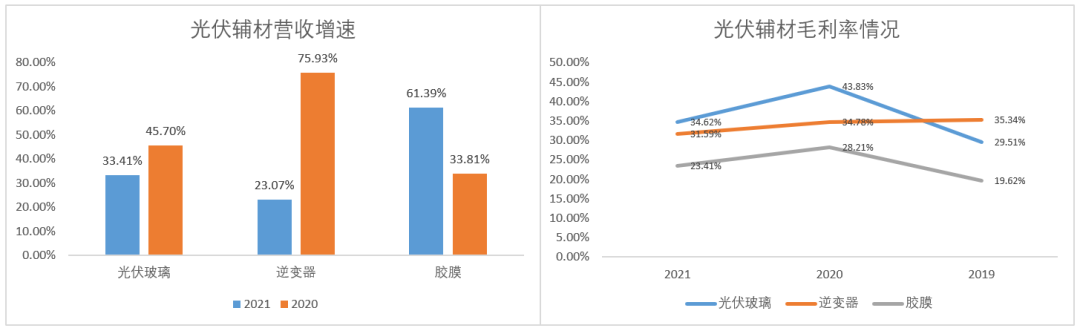

Setiap perusahaan mengalami penurunan margin kotor pada segmen bahan pembantu fotovoltaik, namun semua dapat mencapai profitabilitas.Secara keseluruhan, kaca PV dan inverter mengalami peningkatan pendapatan tanpa peningkatan laba terbesar, sementara tingkat pertumbuhan laba film PV relatif lebih baik.

Data keuangan masing-masing vendor peralatan sangat stabil di segmen peralatan PV.Dari sisi margin kotor, margin kotor tertimbang masing-masing vendor peralatan meningkat dari 33,98% pada tahun 2020 menjadi 34,54% pada tahun 2021, hampir tidak terpengaruh oleh berbagai perselisihan di segmen utama PV.Dari sisi pendapatan, keseluruhan pendapatan operasional delapan vendor peralatan secara keseluruhan juga meningkat sebesar 40%.

Kinerja keseluruhan rantai industri PV di dekat segmen hulu silikon dan wafer relatif baik pada tahun 2021, sedangkan segmen hilir sel dan modul tunduk pada persyaratan biaya pembangkit listrik yang ketat, sehingga mengurangi profitabilitas.

Bahan pembantu fotovoltaik seperti inverter, film fotovoltaik, dan kaca fotovoltaik ditargetkan pada pelanggan rantai industri hilir, sehingga profitabilitas pada tahun 2021 terpengaruh pada tingkat yang berbeda-beda.

Perubahan apa yang akan terjadi pada industri PV di masa depan?

Meroketnya harga silikon menjadi penyebab utama perubahan pola distribusi keuntungan rantai industri PV di tahun 2021. Jadi, kapan harga silikon akan turun di masa depan dan perubahan apa yang akan terjadi pada rantai industri PV setelah penurunan tersebut menjadi fokus. menjadi perhatian investor.

1. Penilaian harga silikon: Harga rata-rata tetap tinggi pada tahun 2022, dan mulai turun pada tahun 2023.

Menurut data ZJSC, kapasitas efektif silikon global pada tahun 2022 adalah sekitar 840.000 ton, yang merupakan pertumbuhan tahun-ke-tahun sekitar 50% dan dapat mendukung permintaan wafer silikon sekitar 294GW.Jika kita memperhitungkan rasio alokasi kapasitas sebesar 1,2, kapasitas silikon efektif sebesar 840.000 ton pada tahun 2022 dapat memenuhi sekitar 245GW kapasitas PV terpasang.

2. Segmen wafer silikon diperkirakan akan memulai perang harga pada tahun 2023-2024.

Seperti yang kita ketahui dari ulasan tahun 2021 sebelumnya, perusahaan wafer silikon pada dasarnya mendapat manfaat dari gelombang kenaikan harga silikon ini.Ketika harga silikon turun di masa depan, perusahaan wafer pasti akan menurunkan harga wafer mereka karena tekanan dari perusahaan sejenis dan segmen hilir, dan bahkan jika margin kotor tetap sama atau meningkat, laba kotor per GW akan menurun.

3. Sel dan modul akan pulih dari dilema pada tahun 2023.

Sebagai “korban” terbesar dari gelombang kenaikan harga silikon saat ini, perusahaan sel dan modul diam-diam menanggung biaya seluruh rantai industri. Tidak diragukan lagi, sebagian besar dari mereka berharap harga silikon anjlok.

Situasi keseluruhan rantai industri PV pada tahun 2022 akan serupa dengan tahun 2021, dan ketika kapasitas silikon dilepaskan sepenuhnya pada tahun 2023, segmen silikon dan wafer kemungkinan besar akan mengalami perang harga, sementara profitabilitas modul hilir dan sel akan mengalami perang harga. segmen akan mulai meningkat.Oleh karena itu, perusahaan sel, modul, dan integrasi dalam rantai industri PV saat ini akan lebih layak mendapat perhatian.

Waktu posting: 10 Juni 2022